Можно ли вернуть налог на лечение детей. Возврат ндфл за лечение.

Основные документы:

1. Налоговая декларация по форме 3-НДФЛ. Подается оригинал декларации.

2. Паспорт или документ его заменяющий. Подаются заверенные копии первых

страниц паспорта (основная информация + страницы с пропиской).

3. Справка о доходах по форме 2-НДФЛ. Получаете по месту работы. Подается оригинал справки 2-НДФЛ.

Примечание

Если за год Вы работали в нескольких местах, то потребуются справки от всех работодателей.

4. , на который налоговая перечислит Вам деньги.

Подается оригинал заявления.

5. Копия свидетельства о рождении ребенка - если вычет за детей

6. Копия свидетельства о браке - если вычет за супруга/супругу

7. Копия Вашего свидетельства о рождении - если вычет за родителей

Документы, необходимые при оформлении вычета за лечебные услуги:

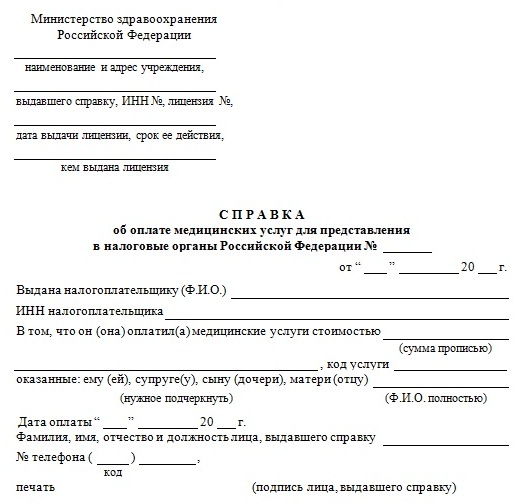

1. Cправка об оплате медицинских услуг по форме, утвержденной

Приказом Минздрава России N 289, МНС России N БГ-3-04/256 от 25.07.2001.

Данную справку Вы можете взять у медицинской организации, которая оказала Вам услугу.

Подается оригинал справки.

Примечание

а) В справке указывается стоимость медицинской услуги оплаченный Вами

(обычным услугам соответствует код 1, дорогостоящим код 2).

В зависимости от проставленного в справке кода будет зависеть размер налогового вычета.

Определение кода оказанных медицинских услуг находится в компетенции лечебного учреждения,

выдавшего справку (письмо ФНС России от 13.06.2006 N 04-2-03/124@)

б) при прохождении лечения в санаторно-курортном учреждении Вы получите справку

в которой будет указана стоимость лечения.

Подаются заверенные копии.

3. Договор с медицинским учреждением об оказании медицинских услуг.

Подается заверенная копия договора.

4. Лицензия медицинского учреждения на осуществление медицинской деятельности.

Подается заверенная копия лицензии.(Согласно пп. 2.4 п.2 Письма ФНС от 31 августа 2006 г. N САЭ-6-04/876@ если реквизиты лицензии отражены в договоре на оказание медицинских услуг, то копию лицензии можно не предъявлять)

Документы, необходимые при оформлении вычета на покупку медикаментов:

1. Рецепт по форме N 107-1/у. Рецепт должен быть выписан в двух экземплярах,

заверен подписью и личной печатью врача, а также печатью учреждения здравоохранения.

По одному экземпляру Вы купите лекарства, предъявив в аптеке,

а по второму в котором штамп «Для налоговых органов Российской Федерации»

с указанием Вашего ИНН используете при подаче декларации в налоговую инспекцию.

Подается оригинал рецепта.

2. Платежные поручения или кассовые чеки с приходно-кассовыми ордерами.

Подаются заверенные копии.

Документы, необходимые при оформлении вычета на добровольное медицинское страхование:

1. Договор со страховой компанией или полис. Подается заверенная копия.

2. Платежные поручения, квитанции или кассовые чеки с приходно-кассовыми ордерами.

Подаются заверенные копии.

3. Лицензия страховой организации на осуществление страховой деятельности.

Подается заверенная копия.

Способы заверения документов

— нотариально. Позволяет избежать сомнений в подлинности документов при проверке инспекцией и соответственно не нужно будет дополнительно предоставлять оригиналы при необходимости

— самостоятельное заверение. Для этого необходимо каждую страницу копии заверить следующим образом: «Копия верна» Ваша подпись /Расшифровка подписи/ Дата

В каких случаях положен социальный вычет на лечение?

Вычет на лечение – это ваше право уменьшить налого-облагаемые доходы на то, что уплачено аптекарям и врачам. То есть из суммы, с которой работодатель удерживает у вас НДФЛ по ставке 13 процентов, вычитается стоимость лечения. Соответственно, если человек не работает и вообще не получает официальных доходов, то вычет ему не предоставят.

В сумму «медицинского» вычета можно включить траты на:

– лечение в российских медицинских учреждениях;

– медикаменты, назначенные лечащим врачом;

– взносы, перечисленные по договору добровольного медицинского страхования за 2007 год и позже.

Такой перечень приведен в подпункте 3 пункта 1 статьи 219 Налогового кодекса РФ. Брать в расчет можно деньги, истраченные как на вас самих, так и на ваших близких: родителей, несовершеннолетних детей, супруга или супругу. А вот вычет на лечение тещи получить нельзя – на этом настаивает Минфин России в письме от 16 апреля 2007 г. № 03-04-05-01/114.

На сколько можно уменьшить доходы?

Размер вычета равен сумме, израсходованной на поправку здоровья. Но, естественно, эта сумма не может превышать налоговой базы, то есть величины самого дохода. Такой вывод подтверждают чиновники в письме Минфина России от 12 февраля 2007 г. № 03-04-05-01/33. Ну а для тех граждан, кто и зарабатывает прилично, и на врачей тратит много, законодатели регулярно утверждают лимиты – максимальные вычеты. Исключение – некоторые медицинские услуги, которые считаются дорогостоящими. Вычет по ним не ограничен.

Для каждого года – свой лимит

В 2009 году предельная сумма социального вычета равна 120 000 руб. Причем такой лимит назначен не только для лечения. В данный максимум надо уложиться еще с тремя видами расходов. В частности, это расходы на собственное обучение (подп. «б» п. 2 ст. 3, п. 3 ст. 9 Федерального закона от 30 апреля 2008 г. № 55-ФЗ). То есть если вы захотите заявить два вычета – например, и «образовательный», и «медицинский», – общая предельная сумма составит 120 000 руб.

Кстати, в 2009 году можно получить вычеты на лечение с 2006 по 2008 годы. Вычет за 2009 год предоставляется лишь в 2010 году. При этом нужно ориентироваться на лимиты, установленные для каждого года в статье 219 Налогового кодекса РФ.

Размер вычета зависит от того, как врачи классифицируют услугу

Вычет на дорогостоящее лечение равен документально подтвержденным затратам. Так говорится в абзаце четвертом подпункта 3 пункта 1 статьи 219 Налогового кодекса РФ.

Ну а кто решает, какая услуга оказана пациенту: обычная или дорогая? Это задача врача – именно он выписывает справку об оплате медицинских услуг, которую вы потом отнесете в налоговую инспекцию. Если доктор в справке заполнил графу с кодом «2», то вы имеете право на безлимитный вычет, положенный при дорогостоящих видах лечения.

Перечни обычного и дорогого лечения содержатся в постановлении Правительства РФ от 19 марта 2001 г. № 201. Скажем, среди простых медицинских услуг значатся диагностика, а также лечение при оказании скорой, амбулаторно-поликлинической и стационарной помощи. Дорогостоящим признается хирургическое лечение тяжелых форм болезней системы кровообращения, органов дыхания, нервной системы. Перечень дорогостоящих видов лечения на сегодняшний день включает 27 позиций.

Сложность здесь иногда заключается в том, что не всякую медицинскую услугу можно однозначно отнести к одной из двух категорий. Так, сотрудники ФНС и Минздравсоцразвития не смогли прийти к общему мнению, является ли протезирование зубов видом лечения, вычет по которому не ограничен. Инспекторы подходят к вопросу формально: в Перечне дорогостоящих видов лечения протезирования зубов нет. Следовательно, вычет лимитирован – гласит письмо ФНС России от 25 декабря 2006 г. № 04-2-05/7. Тем не менее в том же письме № 04-2-05/7 чиновники признали, что классификация врачебных услуг находится в компетенции Минздравсоцразвития России. А это ведомство в письме от 7 ноября 2006 г. № 26949/МЗ-14 протезирование зубов относит к дорогому лечению, связанному с имплантацией протезов и металлических конструкций. Оно упомянуто в пункте 9 Перечня дорогостоящих видов лечения.

Какие документы подтверждают право на вычет?

В Налоговом кодексе РФ нет списка документов, которые надо сдать в ИФНС, чтобы получить именно «медицинский» вычет. Независимо от вида медицинских расходов, по которым заявлен социальный вычет, предоставляют следующие бумаги:

– заявление о предоставлении социального вычета (см. образец);

– справку 2-НДФЛ с места работы по периоду, за который заявлен вычет;

– декларацию 3-НДФЛ по периоду, за который требуется получить вычет;

– копию свидетельства о браке (если деньги потрачены на супруга или супругу);

– копию вашего свидетельства о рождении (когда лечение или страхование понадобилось родителям);

– копию свидетельства о рождении детей (если вы заботились об их здоровье);

– заявление на возврат излишне уплаченного налога.

Теперь о том, какие документы могут подтвердить ваши расходы в разных ситуациях.

Расходы на лечение в медицинских учреждениях

Прежде всего подчеркнем, что вычет возможен только по лечению, которое вы прошли в российском учреждении. Это оговаривается в абзаце первом подпункта 3 пункта 1 статьи 219 Налогового кодекса РФ. Далее посмотрим, какие придется собрать документы – они перечислены в письме УФНС России по г. Москве от 19 марта 2008 г. № 28-10/026561.

Копия договора с медицинским учреждением. Обратите внимание: даже когда вы оплачиваете лечение своих родных, договор должен быть оформлен на ваше имя. В противном случае в социальном вычете откажут. Впрочем, бывает, что договор не заключается вовсе. Тогда в инспекцию можно представить выписку из медицинской карты или эпикриз. Об этом сказано в письме УФНС России по г. Москве от 8 сентября 2008 г. № 28-10/085806@. И то и другое должен заверить врач.

Справка об оплате медицинских услуг для предоставления в налоговые органы РФ. Этот документ составляется по форме, утвержденной совместным приказом Минздрава России № 289 и МНС России № БГ-3-04/256 от 25 июля 2001 года. Такую бумагу могут выписывать все медицинские учреждения, имеющие лицензию. Справка удостоверяет, что врачи выполнили свою работу и вы ее оплатили. На основании кассового чека (или приходного ордера) врач указывает цену обычной услуги в графе с кодом «1» или стоимость дорогостоящего лечения под кодом «2».

Справку выписывают на того, кто оплатил лечение и планирует заявить право на вычет. Поэтому в документе отдельные строки предназначены для фамилии, имени и отчества налогоплательщика. И особая строка – для Ф.И.О. пациента. Когда вы лечитесь сами, в строке пациента ставится прочерк.

Подтверждение того, что расходные материалы и оборудование покупал пациент. Предположим, больница не располагает необходимыми материалами или современным оборудованием, чтобы провести дорогостоящее лечение. Приобрести недостающее врачи иногда просят самого пациента. Даже если собственно врачебное вмешательство было бесплатным, вы можете заявить вычет на стоимость препаратов, оборудования и т. д. Только пусть врач напишет в справке об оплате медицинских услуг, что в ходе лечения были использованы такие-то дорогостоящие материалы, приобретенные пациентом. Правомерность такого подхода подтверждают и налоговые инспекторы в письмах ФНС России от 31 августа 2006 г. № САЭ-6-04/876@, УФНС России по г. Москве от 8 сентября 2008 г. № 28-10/085806@.

Но, увы, если вы приобретали средства, которые были использованы для ухода за больным и восстановления после операции (ортопедический матрац, кресло-коляска), то уменьшить доходы не выйдет. Об этом свидетельствует письмо УФНС России по г. Москве от 19 марта 2008 г. № 28-10/026561.

Платежные документы. Все документы об оплате медицинских услуг (чек, квитанция к приходному кассовому ордеру) должны быть выписаны на имя налогоплательщика, то есть на вас.

Бывает, что клинике платит работодатель, которому сотрудник возмещает эти траты. Тут вычет на лечение можно заявить, только рассчитавшись с организацией. В таком случае налоговикам наряду с другими документами нужно представить справку от нанимателя о компенсации средств, перечисленных за лечение. Такой вариант предложили сами инспекторы в письме ФНС России от 31 августа 2006 г. № САЭ-6-04/876@.

Затраты на медикаменты

Допустим, вы потратились на покупку медикаментов, назначенных лечащим врачом вам или вашим близким. Если эти препараты есть в Перечне лекарственных средств, утвержденном постановлением Правительства РФ от 19 марта 2001 г. № 201, по таким расходам можно заявить социальный вычет.

Однако врач должен не только прописать лекарство, но еще и помочь вам определить, подпадает ли оно под льготу. Дело в том, что в Перечне приведены международные непатентованные названия препаратов, понятные только медикам. А на упаковке лекарства может быть совсем другое наименование – одна из торговых марок (указаны в Государственном реестре лекарственных средств). Скажем, непатентованному названию «ацетилсалициловая кислота» соответствуют аспирин, аспирин-с, аспирин-упса и т. д. И льготу по НДФЛ могут получить все, кто приобрел медикаменты любой из этих марок. Правомерность такого подхода чиновники подтверждают в письме МНС России от 12 июля 2002 г. № БК-6-04/989@.

Рецепт. Чтобы уменьшить налоговую базу на стоимость лекарств, лучше собирать бумаги, перечисленные в письме УФНС России по г. Москве от 29 декабря 2007 г. № 28-17/1950. Самый важный документ – рецепт. Выписывая обычные препараты, врач заполняет бланк формы № 107-1/у в двух экземплярах. По первому бланку получают лекарство, второй же предъявляют в ИФНС по месту жительства. На бланке, предназначенном для инспекции, врач ставит штамп «Для налоговых органов Российской Федерации, ИНН налогоплательщика» (в штамп вписывают ИНН того, кто заявит социальный вычет). Препарат по такому документу получить не удастся.

Отметим, что в Перечне, утвержденном постановлением № 201, есть лекарства, которые аптеки выдают без рецепта. Но имейте в виду: если вы планируете получить по таким препаратам социальный вычет, рецепт для налоговиков все равно взять придется. Об этом чиновники Минздрава России сообщили еще в письме от 12 февраля 2002 г. № 2510/1430-02-32. Более того, обратиться к врачу за рецептом можно и спустя некоторое время. В этом случае документ выдадут на основании записей в медицинской карте. Главное, чтобы с момента уплаты НДФЛ по итогам года, за который вы просите вычет, не прошло трех лет (п. 7 ст. 78 Налогового кодекса РФ).

В некоторых ситуациях право на вычет можно подтвердить и без рецепта. Такой случай описан в письме ФНС России от 7 февраля 2007 г. № 04-2-02/105@. Итак, вы или ваши родные лечились в стационаре, и врачам потребовались препараты, не предусмотренные Программой государственных гарантий по оказанию бесплатной медицинской помощи. Их приходилось покупать за свой счет. Тогда вместо рецепта налоговикам можно предъявить справку об оплате медицинских услуг. Кроме того, понадобятся выписка из истории болезни и платежные документы.

Документы об оплате. Социальный вычет за прошлые годы удастся заявить, если сохранились кассовые и товарные чеки на приобретенные медикаменты. И разумеется, все документы должны быть выписаны на имя налогоплательщика. В том числе квитанции к приходному кассовому ордеру и платежные поручения.

Взносы на добровольное медстрахование

Вы можете попросить вычет на сумму взносов, уплаченных страховой компании с соответствующей лицензией. Договор при этом должен предусматривать исключительно оплату медицинских расходов (ст. 219 Налогового кодекса РФ).

Для социального вычета на страхование вам понадобится минимальное количество документов. Как уже говорилось, необходимы заявление с просьбой предоставить вычет, справка 2-НДФЛ, декларация 3-НДФЛ и копии документов, подтверждающих родство. Плюс к этому копии:

– договора добровольного личного страхования или полис;

– лицензии страховой компании, если в договоре или полисе нет соответствующих сведений;

– платежных документов, подтверждающих оплату взносов.

Такой перечень привели сами налоговики в письме УФНС России по г. Москве от 30 марта 2007 г. № 28-10/028734.

На «медицинский» вычет можно претендовать, только если вы оплатили свое лечение или заботу о здоровье ваших родителей, несовершеннолетних детей или вашей «второй половины».

Если деньги за лечение перечисляет работодатель, вы сможете воспользоваться социальным вычетом, когда рассчитаетесь со своей организацией.

Налоговые скидки за лечение либо покупку медицинских препаратов относятся к группе социальных вычетов и предоставляются только в том случае, если физическое лицо подготовило и правильно оформило всю необходимую документацию. В этой статье мы поговорим о том, какие документы нужны для возврата 13 процентов с медицинских услуг.

Налоговым законодательством Российской Федерации, а именно 219 статьей (пункт третий), предусмотрено сокращение размера налогооблагаемой базы для физических лиц, которые внесли плату за медицинские услуги или потратились на покупку дорогостоящих лекарственных препаратов.

Таким образом, если налогоплательщик был вынужден вложить материальные средства в лечение, то он имеет право вернуть себе обратно некоторую их часть.

Что нужно выполнить для того чтобы вернуть НДФЛ за лечение

Обращаем внимание на то, что воспользоваться налоговым вычетом социального типа могут далеко не все. Налоговая инспекция начислит денежную компенсацию только в том случае, если будут выполнены следующие условия:

- Выплата НДФЛ. Материальные средства, которые возвращаются в качестве компенсации, списываются из суммы, отданной физическим лицом на подоходный налог в государственную казну. В связи с этим для того чтобы получить вычет нужно обязательно отдавать со всех доходов 13% на НДФЛ. Лица, которые не являются налогоплательщиками, право на налоговую скидку не имеют;

- Правильное оформление документации. Так как вернуть походный налог, связанный с медицинскими расходами, можно не только за себя, но и за ребенка, отца, мать, брата либо сестру, то все документы, подтверждающие факт оплаты, должны быть обязательно оформлены на имя одного и того же физического лица;

- Лицензия. На сегодняшний день все больше и больше налогоплательщиков предпочитают пользоваться услугами платной клиники. При прохождении лечения в клинике также возможно получить налоговый вычет, но при этом необходимо, чтобы у данного учреждения была лицензия, а также все остальные документы, подтверждающие легальность его деятельности.

Когда подавать документы на налоговый вычет за медицинские услуги

Зачастую происходит так, что пакет документов полностью собран и оформлен должным образом, а налогоплательщик все же не получает столь долгожданную денежную компенсацию. Как правило, это обусловлено не соблюдением сроков подачи деловых бумаг.

Документы нужно направлять в налоговую инспекцию только в том году, который следует после года оплаты медицинских услуг.

Например, если больной выплатил деньги за свое лечение в платной клинике в 2017 году, то воспользоваться услугой начисления вычета можно только в 2018 году, а сведения во все документы должны быть внесены за 2017 год.

Следует отметить, что получить налоговую скидку, связанную с оплатой лечения, можно только за три последних года. Поэтому, если человек лечился в 2014 году, то последняя возможность для получения вычета у него имеется в 2017 году, а в 2018 данное право автоматически сгорает.

Какие документы нужны для возврата 13 процентов за лечение

Чтобы налоговая служба приняла положительное решение, касающееся начисления денежной компенсации за оплату медицинских услуг, а также потратило минимальное количество времени на камеральную проверку, настоятельно рекомендуем внимательно отнестись к подготовке документации. Вся информация, внесенная в документы, должна соответствовать реальности и не содержать каких-либо исправлений.

Перечень документов для возврата 13 процентов за лечение

В первую очередь налогоплательщику, претендующему на вычет, нужно подготовить документы, которые являются обязательными для начисления любого из видов социальных вычетов. В эту группу входят следующие деловые бумаги:

- Декларация. Без наличия данного документа налогоплательщик не сможет доказать, что налоговая служба не имеет к нему никаких претензий. Декларация служит неким отчетом, который вмещает в себя абсолютно всю информацию о доходах физического лица, а также всевозможных операциях, связанных с ними;

- Справка. Поскольку выплатой подоходного налога с заработной платы, как правило, занимается работодатель, а не сам налогоплательщик, то была введена определенная форма документа – 2-НДФЛ, в которую вносятся все сведения об уплате налоговых сборов;

- Заявление. Чтобы налоговый инспектор не сомневался в том, что желание получить налоговую скидку за лечение действительно исходит от самого налогоплательщика, а не от посторонних лиц, нужно составить такой документ, как заявление.

ВАЖНО! Заявление должно быть оформлено собственноручно претендентом на сокращение базы налогообложения и обязательно вмещать в себя все реквизиты счета, на который в результате будут перечислены материальные средства за лечение.

Документы, которые необходимы для вычета за лечение

После того как физическое лицо, понесшее материальные траты, имеющие отношение к улучшению здоровья, подготовило декларацию, справку и заявление, оно может приступать к следующему этапу – сбору бумаг, непосредственно связанных с расходами на лечение. Претенденту на вычет нужно иметь в наличие следующие документы:

Если налоговая скидка, оформляется в связи с покупкой дорогостоящих медикаментов, то единственным документальным подтверждением в данном случае служат чеки из аптеки. Именно на основании предоставленных чеков лечащий врач сможет выписать справку, которая в последствие станет решающим фактором для налоговой службы, побуждающим к выдаче денежной компенсации.

Декларация на возврат 13 процентов за лечение

Такой документ как налоговая декларация заполняется далеко не в произвольном порядке, а по форме 3-НДФЛ и требует соблюдения множества нюансов. Бланк декларации состоит из множества страниц, из которых только несколько являются обязательными.

Чтобы правильно оформить документ и как можно быстрее разобраться с тем, как же это сделать, советуем обратиться за помощью к инспектору, работающему в налоговой службе по месту регистрации претендента на вычет.

Однако перед тем как приступить к заполнению бланка декларации, налогоплательщик должен иметь следующие документы, информация с которых как раз и вносится в документ по образцу 3-НДФЛ:

- Идентификационный номер налогоплательщика и паспорт;

- Справку о доходах, взятую с места работы, по форме 2-НДФЛ;

- Справку, выписанную медицинским учреждением, которая свидетельствует о внесении платы за лечение;

- Чеки, квитанции, а также любые другие документы платежного характера.

Вопрос юристу:

Здравствуйте!Подскажите пожалуйста.Могу ли я сейчас подать документы на возврат 13%подоходного налога за оказание мне платных медицинских услуг.

Ответ юриста на вопрос:

Если Вам либо вашим родственникам за которых Вы оплатили лечение (приобрели лекарства) были оказаны медицинские услуги, указанные в Постановлении Правительства РФ от 19.03.2001 N 201, то вы вправе воспользоваться налоговым вычетом. Согласно п. 2 ст. 88 НК РФ ИФНС после получения от Вас документов на налоговый вычет проводит камеральную проверку и производит выплату средств в течение 1-го месяца с момента окончания камеральной проверки. Для получения налогового вычета нужно предоставить в ИФНС: заявление на возврат налога; налоговую декларацию по форме 3-НДФЛ, копию договора на оказание медицинских услуг, копию лицензии мед. учреждения. Для получения социального вычета на лечение обязательно нужно, чтобы медицинская организация, оказавшая медицинские услуги, имела лицензию на осуществление деятельности. То есть право на его получение имеет тот, кто понес расходы.

———————————————————————

Что нужно сделать, чтобы вернуть подоходный налог за платные медицинские услуги?…

Вопрос юристу:

Что нужно сделать, чтобы вернуть подоходный налог за платные медицинские услуги?

Ответ юриста на вопрос:

возврат налога за медицинские услуги

Собрать пакет документов:

— копию лицензии медицинской организации;

— справку из медицинской организации установленного образца;

— копию договора оказания услуг;

— копии документов об оплате.

Обратиться в налоговую инспекцию по месту жительства. заполнить декларацию формы 3-НДФЛ.

———————————————————————

Какие необходимы документы для оформления возврата 13% налога за платные услуги? спасибо заранее…

Вопрос юристу:

Какие необходимы документы для оформления возврата 13% налога за платные услуги? спасибо заранее

Ответ юриста на вопрос:

возврат налога за медицинские услуги

Если речь об образовательных услугах или лечении, то посмотрите ст. 219 Налогового кодекса РФ

———————————————————————

Хочу оформить возврат 13% за медицинские услуги, предоставлялись в 2012 г., какие документы необходимо предоставить в НО…

Вопрос юристу:

Хочу оформить возврат 13% за медицинские услуги, предоставлялись в 2012 г., какие документы необходимо предоставить в НО

Ответ юриста на вопрос:

возврат налога за медицинские услуги

Договор на оказание услуг с мед. учреждением, завереную копию лицензии мед. учреждения, чеки об оплате.

———————————————————————

Возможно возврат налога за мед. услуги,если операция будет сделана в феврале 2015г., а офиц. зар. плата у меня с июня 2014…

Вопрос юристу:

Возможно возврат налога за мед.услуги,если операция будет сделана в феврале 2015г., а офиц.зар.плата у меня с июня 2014. Спасибо

Ответ юриста на вопрос:

возврат налога за медицинские услуги

Нет конечно, вы же сами понимаете что год не тот

———————————————————————

Можно ли получить возврат подоходного налога за физкультурно-оздоровительные услуги (абонемент в фитнесс-клуб)?…

Вопрос юристу:

Здравствуйте.Можно ли получить возврат подоходного налога за физкультурно-оздоровительные услуги (абонемент в фитнесс-клуб)?

Ответ юриста на вопрос:

возврат налога за медицинские услуги

Здравствуйте! Нет,не предусмотрено Налоговым Кодексом.

———————————————————————

скажите, пожалуйста, в течение какого времени можно подавать документы на возврат налога за оказание медицинских услуг…

Вопрос юристу:

Здравствуйте! скажите, пожалуйста, в течение какого времени можно подавать документы на возврат налога за оказание медицинских услуг (лечение и операция)? Спасибо!

Ответ юриста на вопрос:

возврат налога за медицинские услуги

Здравствуйте! В течении 3 лет

———————————————————————

Могу ли я воспользоваться возвратом подоходного налога за мед услуги в 2014г. после выхода из декретного отпуска в 2015…

Вопрос юристу:

Здравствуйте, в 2014 году я нахожусь в декретном отпуске, заработной платы нет, в этом же году оказывались платные медицинские услуги. Могу ли я воспользоваться возвратом подоходного налога за мед услуги в 2014г. после выхода из декретного отпуска в 2015-2016гг.

Ответ юриста на вопрос:

возврат налога за медицинские услуги

Добрый день!

Социальный налоговый вычет не переносится на другие налоговые периоды, как имущественный вычет

В 2014 году у вас не было дохода, соответственно и НДФЛ в бюджет за вас не уплачивали, лечение было в 2014 году, этот год для вас и отчетный, за 2014 год декларация подается в 2015 году.

Единственный вариант, если вы замужем и муж официально работает, то он может получить этот вычет, главное чтобы и документы были оформлены на него.

———————————————————————

Ответ юриста на вопрос:

возврат налога за медицинские услуги

можете воспользоваться после выхода на работу.

———————————————————————

Как написать заявление о возврате денежных средств за фактически не полученные медицинские услуги?…

Вопрос юристу:

Добрый День!Как написать заявление о возврате денежных средств за фактически не полученные медицинские услуги?

Ответ юриста на вопрос:

возврат налога за медицинские услуги

Можете написать в свободной форме.

———————————————————————

Возврат 13% за платные медицинские услуги…

Вопрос юристу:

Добрый день!скажите,пожалуйста,в течение какого времени можно вернуть 13% за платные медицинские услуги (лечение и протезирование зубов) и какие документы нужно предоставить?

Ответ юриста на вопрос:

возврат налога за медицинские услуги

Уважаемая Альбина, г.Москва!

Право на возрат 13% за оказанные платные медицинские услуги ограничен ТРЕМЯ годами!!!

При обращении в ИФНС РФ по данному вопросу вам необходимо будет представить ВСЕ!!!

платёжные документы, связанные с оказанием платной медицинской услуги!!!

При этом, также необходимо представить догументы о государственной регистрации в ИФНС РФ данного медицинского Учреждения!!!

Желаю вам удачи Владимир Николаевич

г.Уфа 21.07.2012г

14:08 моск.

———————————————————————

Сколько времени даётся на возврат ндс физ лицу за медицинские услуги налоговым органом….

Вопрос юристу:

Сколько времени даётся на возврат ндс физ лицу за медицинские услуги налоговым органом.

Ответ юриста на вопрос:

возврат налога за медицинские услуги

Здравствуйте! Возврат НДС физическим лицам не производится.Физическим лицам предоставляется социальный налоговый вычет по НДФЛ на оплату лечения согласно ст.219 НК РФ.

———————————————————————

Где можно ознакомиться с перечнем медицинских услуг за которые можно получить возврат налоговых вычетов. Спасибо….

Вопрос юристу:

Где можно ознакомиться с перечнем медицинских услуг за которые можно получить возврат налоговых вычетов. Спасибо.

Ответ юриста на вопрос:

возврат налога за медицинские услуги

Постановлением Правительства Российской Федерации от 19.03.2001 № 201 утвержден Перечень медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета.

В целях обеспечения реализации указанного Постановления Министерством здравоохранения Российской Федерации и Министерством Российской Федерации по налогам и сборам был принят совместный Приказ от 25.07.2001 № 289/БГ-3-04/256 «О реализации Постановления Правительства Российской Федерации от 19.03.2001 № 201», которым утверждена форма Справки об оплате медицинских услуг для представления в налоговые органы Российской Федерации (далее – Справка об оплате медицинских услуг), а также Инструкция по ее учету, хранению и заполнению.

Инструкцией по учету, хранению и заполнению Справки об оплате медицинских услуг установлено, что она заполняется всеми учреждениями здравоохранения, имеющими лицензию на осуществление медицинской деятельности, независимо от ведомственной подчиненности и формы собственности, и удостоверяет факт получения медицинской услуги и ее оплаты через кассу учреждения здравоохранения за счет средств налогоплательщика. В частности, учреждением здравоохранения в Справке об оплате медицинских услуг указывается стоимость медицинской услуги по коду 1 или дорогостоящего лечения по коду 2, оплаченных за счет средств налогоплательщика.

Таким образом, принятие решений об отнесении тех или иных видов услуг по лечению, предоставленных налогоплательщикам медицинскими учреждениями Российской Федерации, имеющими лицензию на осуществление медицинской деятельности, к конкретным видам лечения, включенным или не включенным в указанные Перечни, а также определение соответствующего кода оказанных медицинских услуг, не входит в компетенцию налоговых органов, а является прерогативой лечебного учреждения, выдавшего справку.

———————————————————————

Без процедуры ИКСИ - введения сперматозоида в яйцеклетку - часто нельзя обойтись при экстракорпоральном оплодотворении (входит в список дорогостоящих методов лечения, для которых предусмотрен социальный налоговый вычет) © Eugene Ermolovich

Человек, который в течение года платил подоходный налог (13 процентов) и прошел лечение за свои деньги, может вернуть часть средств, отданных государству. Эта сумма называется «социальный налоговый вычет». Даже если человек лечился в частной клинике, по ДМС, если просто купил медикаменты, он имеет право на то, чтобы вернуть деньги (ч. 3, ст. 219, п. 3 Налогового кодекса РФ). Кроме того, вычет может получить и тот, кто оплатил не только собственное лечение, но и лечение супруга/cупруги, родителей и детей (в том числе усыновленных и находящихся под опекой) в возрасте до 18 лет. Это же касается и медикаментов, приобретенных налогоплательщиком за свой счет. Здесь есть важное условие: лекарства должны быть официально назначены врачом.

Когда можно рассчитывать на социальный вычет

При оформлении социального вычета неважно, где человек получал лечение или назначение: в частном медицинском центре, государственной больнице или поликлинике — главное, чтобы это учреждение имело соответствующую лицензию (ч. 3 ст. 219, п. 3 Налогового кодекса РФ).

При определении социального налогового вычета учитываются также суммы страховых взносов по договорам добровольного медицинского страхования (ДМС) самого налогоплательщика, супруга, родителей, детей человека, платящего подоходный налог. Если страховые взносы делал работодатель (или и работодатель, и пациент), то вычет получить не удастся : страховая заключила договор не с физическим лицом.

Важно также знать, что вычет выплачивается не за все медицинские услуги и фармпрепараты. Если лечение стоило больше 120 тысяч рублей, его называют «дорогостоящим». Существует ограниченный список тех его видов, по поводу оплаты которых можно обращаться в налоговую. Соответствующий перечень медикаментов также есть в Постановлении Правительства РФ № 201 . Установить, относится ли оплаченное лечение к дорогостоящему, можно не только по утвержденному списку, но и по специальному коду в справке об оплате медицинских услуг, которая и подается в налоговые органы: код «1» — для недорогостоящего лечения, код «2» — для дорогостоящего.

При расчете размера социального вычета за основу берется 13 процентов от той суммы, которую человек потратил на лечение или медикаменты. Причем вернут не больше той суммы, которая составила подоходный налог. В случае если у человека было сразу несколько трат, по которым могут провести социальный вычет, он вправе сам выбрать, информацию о каких из них предоставить в налоговую — главное, чтобы общая сумма не превышала 120 тысяч рублей.

При компенсации трат до 120 тысяч рублей существует предел суммы социального налогового вычета — 15 600 рублей (13 процентов от 120 тысяч рублей). А вот для дорогостоящего лечения таких ограничений нет: 13-процентный вычет производится, исходя из суммы расходов человека. Региональные законодательные органы могут устанавливать другие размеры вычетов, но в пределах размеров, утвержденных в Налоговом кодексе РФ (ст. 222).

На сайте Федеральной налоговой службы (ФНС) также можно найти пример расчета социального налогового вычета, и уже самостоятельно определить, какую сумму выплатят в конкретной ситуации.

Какие документы нужны

1. Заполненная налоговая декларация на доходы физических лиц по форме 3-НДФЛ (форму можно найти на сайте ФНС). Заполняется по окончании года, в течение которого было произведено лечение.

2. Справка (формы 2-НДФЛ), полученная по месту работы, о налогах, которые были начислены и удержаны за соответствующий период.

3. Копии документов, подтверждающих родство, в случае оплаты лечения родных: свидетельства о рождении ребенка, свидетельства о браке или, если деньги были потрачены на лечение родителей или приобретение им медикаментов, — свидетельства о рождении налогоплательщика.

4. Копии документов, подтверждающих право получения социального вычета:

— договора на оказание медицинских услуг;

— справки об оплате медицинских услуг (а также оригинал);

— справки о необходимости приобретения пациентом за свой счет лекарств и расходных материалов для дорогостоящего лечения;

— корешка санаторно-курортной путевки (в случае санаторно-курортного лечения);

— платежных документов (чеков, платежных поручений и др.), подтверждающих оплату. Платежные документы должны быть оформлены на лицо, заключившее договор на лечение с медицинской организацией, то есть на налогоплательщика, а не на то лицо, лечение которого производилось;

— данные банковского счета для перевода вычета.

В некоторых случаях могут запросить еще лицензию медицинской организации, в которой проходило лечение.

Если лечение производилось по договору добровольного медицинского страхования, необходимо предоставить копии:

— договора или полиса добровольного медицинского страхования;

— чека или квитанции на получение страховой премии (взноса);

— рецепта (также оригинал) с пометкой «для налоговых органов»;

— свидетельства ИНН;

— платежных документов.

Как получить вычет

Все документы нужно предоставить в налоговый орган по месту жительства (а вернее, в тот налоговый орган, в котором человек стоит на учете). При подаче документов необходимо иметь при себе их оригиналы. А вот сдать документы за другого человека без доверенности не получится. Причем она должна быть нотариально заверена, но в некоторых инспекциях доверенность могут принять и без соблюдения этого условия.

Также можно направить документы по почте, но обязательно ценным письмом и с описью вложенных документов. Адрес налоговой инспекции легко найти на сайте ФНС . Этот способ подачи экономит время, но в случае, если человек забыл отправить какие-либо документы, об этом он узнает только после проверки (до трех месяцев), а при личной подаче — инспектор сразу сообщит, какие еще документы нужно принести.

Обратиться за вычетом можно не позднее трех лет после лечения (ст. 78, п. 7 Налогового кодекса РФ).

После получения документов налоговая проводит камеральную (невыездную) проверку, срок которой не может быть более трех месяцев со дня подачи декларации (ст. 88, п. 2 Налогового кодекса РФ). Если во время проверки будут найдены ошибки, какие-либо расхождения, об этом сообщат человеку, подавшему документы, с требованием в течение пяти дней объяснить, в чем дело (ст. 88, п. 3 Налогового кодекса РФ).

После проверки в течение 10 дней налогоплательщику должны отправить письменное уведомление — о предоставлении или об отказе в предоставлении вычета (ст. 79, п. 4 Налогового кодекса РФ). А в течение месяца со дня получения заявления о возврате денег их должны перевести (ст. 79, п. 5 Налогового кодекса РФ).

Если есть вопросы или претензии

Обращения и жалобы можно оформить на сайте Федеральной налоговой службы или направить по почте.